Если вас вызывают в суд по кредиту , и вы не знаете, что делать в данной ситуации, то внимательно изучите материал, изложенный в данной статье.

Любое серьезное нарушение заемщиком условий кредитного договора дает банку право обращения в суд с требованием взыскания задолженности. Но, как правило, поводом становится значительная просрочка выплат по кредиту и накопление долга. Итак, что же делать, если банк подал в суд за неуплату кредита, и что может решить суд в данной ситуации?

Особенности обращения банков в суд

Банки по-разному подходят к определению для себя достаточных условий для судебного взыскания задолженности. Для кого-то фактором становится 2-3-месячная просрочка, а некоторые финансовые учреждения пребывают в ожидании добровольного погашения заемщиком долга и до истечения срока действия кредитного договора. В любом случае для обращения банка в суд по поводу взыскания задолженности действует 3-летний срок исковой давности .

В зависимости от суммы требований предусмотрены два варианта судебного взыскания:

- На основании судебного приказа мирового судьи. Приказ имеет силу судебного решения и исполнительного документа одновременно. Это самый быстрый способ разрешения вопроса и перехода к принудительному взысканию долга, если заемщик не предпримет меры по отмене судебного приказа. Обратиться с требованием о выдаче приказа и взыскании долга банк вправе при условии заявления требований на сумму до полумиллиона рублей. Ранее, до июня 2016 года, эта сумма была в 10 раз меньше, поэтому, скорее всего, приказное судопроизводство в перспективе должно стать основным способом судебного взыскания кредитных долгов .

- На основании решения суда первой инстанции. Обратиться в суд в порядке искового производства банк вправе при сумме иска 500 млн рублей и более, а также в случае принятия мировым судьей решения об отмене ранее выданного судебного приказа на основании поступившего возражения заемщика.

Следует учесть, что одновременно с подачей в суд заявления или в рамках процесса банк вправе заявить ходатайство о принятии мер обеспечения исполнения судебного решения. Это означает, что прийти к заемщику-должнику судебные приставы могут намного раньше, чем по делу будет принято окончательное решение . Как вполне возможна и блокировка депозитных счетов. Поэтому следует сразу же предельно внимательно и ответственно подходить к ситуации планируемого обращения банка в суд или уже при получении копии иска (заявления). Начинать предпринимать какие-то действия по минимизации своих рисков и возможных негативных последствий необходимо как можно быстрее. Важно взять ситуацию под контроль и обозначить для себя цели, задачи и план действий на перспективу.

Что делать, если взыскание осуществляется в порядке приказного производства

При обращении банка в суд с заявлением о выдаче судебного приказа ответчику (заемщику-должнику) должна быть направлена как минимум копия заявления. Материалы направляются по месту проживания (регистрации), данные об адресе которого имеются в распоряжении банка. Таким образом, предполагается, что должник будет поставлен в известность о факте предъявления банком требований в судебном порядке. Возможные проблемы могут быть, если должник отсутствует по месту своего проживания (регистрации). Но дальнейшие действия и решения суда исходят из необходимости подтверждения факта получения должником судебного приказа. Поэтому если решение было принято, а у заемщика отсутствовала реальная возможность предпринять меры по его отмене, то это обстоятельство может быть положено в основу оспаривания судебного приказа и следующих за этим действий и решений.

Как бы то ни было, в случае обращения банка в суд за выдачей приказа заемщику необходимо сделать следующее:

- Ознакомиться с материалами дела. Сделать это можно в канцелярии суда. Если все достаточно подробно изложено в заявлении банка, то бывает достаточно и этой информации для понимания существа требований и суммы взыскания.

- Поскольку приказное производство осуществляется без присутствия участников процесса, максимум, что может сделать должник - получить копию приказа и внимательно изучить документ.

- В течение 10-ти дней (рабочих) с момента получения приказа у заемщика есть возможность обратиться к мировому судье с заявлением об отмене решения . Основания, в принципе, могут быть любыми, но, конечно, разумными. В качестве стандартного основания можно сослаться на несогласие с суммой требований банка, подлежащей взысканию. Обосновывать свое несогласие не нужно.

- Если 10-дневный период просрочен, стоит попробовать восстановить срок, подав соответствующее заявление вместе с просьбой об отмене приказа. Правда, следует учесть, что к этому моменту может быть уже возбуждено исполнительное производство и предприняты меры принудительного взыскания. Это серьезно усложнит задачу. Чтобы зря не тратить свои силы и время, стоит внимательно оценить перспективы обжалования. Возможно, что отложение процесса взыскания не имеет смысла.

- При отмене приказа у банка появляется право повторного обращения с аналогичным требованием, но уже в суд первой инстанции и в порядке искового производства. Это куда более длительный процесс, но, пока он не завершиться окончательным решением, у заемщика-должника будет время что-либо предпринять для удобного и выгодного погашения долга, с минимальными для себя негативными последствиями.

При взыскании долга на основании приказа необходимо учитывать:

- это очень быстрый способ получения решения о взыскании, 15-20 дней - максимум, на что можно рассчитывать в вопросе отмены приказа с момента подачи банком заявления;

- никаких шансов на то, чтобы представить, обосновать и доказать свою позицию, у заемщика нет, суд принимает решение на основании материалов, поступивших от банка;

- если банк будет действовать активно, возможно, что ощутить на себе меры ограничительного и обеспечительного характера заемщик-должник сможет очень быстро;

- обжаловать приказ нельзя, он может быть только отменен, поэтому неактивность заемщика, игнорирование предпринятых банком действий - чреваты очень скорым началом процедуры принудительного взыскания.

Обратите внимание, что выдача судебного приказа и начало исполнительного производства не лишают заемщика права обращения в суд по поводу установления рассрочки/отсрочки исполнения судебного решения. Обязательно воспользуйтесь такой возможностью, если сумма взыскания неподъемна для быстрого погашения, в том числе за счет ареста и реализации имущества.

Что делать, если банк подал в суд иск

Исковое производство - более предпочтительный для заемщика вариант. Во-первых, появляется возможность подачи возражений на иск и заявления встречных требований к банку. Во-вторых, фактически у заемщика-должника будет дополнительное время на то, чтобы решить долговой вопрос в более комфортных для себя условиях. Но о преимуществах искового производства для должника знают и банки, поэтому очень часто сопровождают свои иски одновременным заявлением ходатайства о принятии мер обеспечительного характера. Это дает возможность ограничить права должника еще задолго до принятия судом окончательного решения.

Действия ответчика в рамках искового производства должны быть подчинены какой-то определенной цели. То есть вы должны заранее предусмотреть, чего хотите добиться в суде:

- Отказа удовлетворения требований банка полностью или частично, в частности, в виде исключения или уменьшения требований по неустойке, сокращения суммы начисленных процентов, признания судом незаконными начисленных банком комиссий. Однако рассчитывать на то, что вас освободят от уплаты основного долга, нельзя, даже если кредитный договор будет полностью признан недействительным.

- Создания для себя удобных условий погашения задолженности. Такими условиями могут быть:

- достижение с банком мирового соглашения о реструктуризации долга и его утверждение судом;

- принятие судебного решения о рассрочке/отсрочке платежей по задолженности.

- Признание кредитного договора полностью (частично) недействительным. Для этого требуется подача встречного иска. Избавиться от погашения основного долга таким образом невозможно, но побороться за уменьшение всевозможных дополнительных платежей - реально.

Как и в случае с приказным производством, действовать целесообразно оперативно и активно. С другой стороны, если вы со всем согласны и требования банка оспаривать не намерены, участие в процессе можно свести к минимуму. Обычно так действуют должники, которые от участия в процессе теряют намного больше, чем от неучастия в нем. Например, когда сумма иска несоразмерна возможным убыткам в результате посещения процесса.

Но если вы четко определили для себя, что будете участвовать в споре с банком, и знаете, чего хотите добиться, то план действий может быть следующим:

- Обратитесь в суд и ознакомьтесь в материалами дела. Вы вправе делать необходимые выписки и снимать копии.

- Полученные материалы целесообразно показать юристу и получить от него консультации о перспективе дела. Ключевая помощь грамотного юриста на этом этапе - формирование вашей правовой позиции, определение реальных вариантов исхода дела и стратегии ваших действий.

- Если банком были заявлены требования о принятии обеспечительных мер и решением суда ходатайство удовлетворено, вы имеете право заявить суду свое требование о снятии этих мер. Шансы не очень велики, но и от подачи ходатайства потери минимальны. Здесь ключевым фактором будет являться обоснованность требований. Если, скажем, наложен арест на депозитный счет, можно сослаться на трудное материальное положение и необходимость использования этих денег на текущие траты - продукты питания, расходы на ребенка, лекарства и т.п. Аналогичные подходы должны использоваться и по отношению к аресту иного имущества.

- Для понимания реальных перспектив процесса целесообразно ознакомиться с судебной практикой, пообщаться с юристами, заемщиками-должниками на тематических форумах. Как минимум это позволит быть информационно подготовленным к процессу.

- Чтобы суд не превратился для вас в одни затраты и нервы, проанализируйте важность для себя тех целей и задач, которые поставлены, а также набор имеющихся доказательств.

- Набросайте для себя план действий в суде и следуйте ему, правда, учитывайте, что ситуация может поменяться, поэтому должен быть и запасной вариант.

Что может решить суд

Судебное решение исходит из тех требований, которые заявил банк, и представленных заемщиком-должником возражений и встречных исковых требований.

В общем виде суд может принять следующие решения:

- Возвратить иск банку без рассмотрения или отказать в принятии иска к рассмотрению, что почти не встречается на практике.

- Удовлетворить иск банка полностью/частично или отказать в удовлетворении полностью/частично.

- Принять определенные меры обеспечительного характера.

- Удовлетворить или отказать в удовлетворении встречных и иных, заявленных в процессе, требований должника.

- Утвердить мировое соглашение сторон.

- Предусмотреть в решении установление рассрочки/отсрочки для его исполнения в полном объеме.

Как правило, суды удовлетворяют иски банков, но нередко только частично. Перспективными выглядят требования заемщиков-должников об исключении или уменьшении сумм неустойки, комиссий, процентов, что приводит к частичному удовлетворению требований банка. Для того, чтобы достигнуть такой цели, заемщику достаточно бывает доказать свое трудное материальное положение (нет работы, нетрудоспособность, в том числе ограниченная трудоспособность, уход за инвалидом, пожилым человеком, ребенком, невозможность устроиться на работ в сжатые сроки, другие финансовые и материальные трудности). Важно не просто заявить о своих проблемах, но и подтвердить их , то есть собрать все возможные справки, характеристики, иные документы, представитель показания свидетелей. Важно также продемонстрировать суду, что нарушение условий кредитного договора, просрочки и накопление задолженность были вынужденными, обусловленными объективными причинами.

Если вы берете целевой кредит на покупку автомобиля, то купленная вами машина будет оформлена как залог. Грубо говоря, в случае невыплаты автокредита банк имеет право забрать у вас автомобиль для погашения оставшейся задолженности. Однако это не означает, что сотрудники банка могут просто так потребовать ключи и документы на машину. Отдать свой «кредитный» автомобиль вы можете либо добровольно, подписав соответствующее соглашение с банком, либо по решению суда.

Взаимоотношения с банком в случае неуплаты автокредита имеют свои особенности по сравнению с обычными потребительскими кредитами. Например, по автокредитам банки практически не пользуются услугами коллекторов, а сразу подают в суд – как правило, через 4-6 месяцев после образования просрочки. Этот срок может быть увеличен, если вы ведете переговоры о реструктуризации. Перед началом переговоров желательно проконсультироваться с кредитным адвокатом, который имеет практику в вашем регионе и знает особенности каждого банка. Даже короткая консультация по телефону позволит понять, какой позиции лучше придерживаться в переговорах с вашим банком.

Что делать, если банк подал в суд по автокредиту

Предположим, переговоры о реструктуризации не привели к соглашению, и банк подал в суд по автокредиту – что делать в этой ситуации? В первую очередь нужно прояснить следующие вопросы:

- в каком именно суде будет рассматриваться дело;

- на какую дату и время назначено первое заседание;

- что именно хочет получить банк через суд.

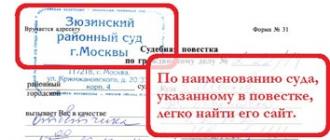

В большинстве случаев узнать название суда и время первого заседания не проблема – эта информация указана в судебной повестке, которая приходит по почте. Однако даже в этом случае лучше все перепроверить на интернет-сайте суда, подробнее см. статью «Если пришла повестка в суд по кредиту

». Если же о предстоящем процессе вы узнали не из повестки, а из других источников, то проверить нужно будет несколько вариантов: во-первых, суд по месту вашего жительства, во-вторых, по месту нахождения банка и, в-третьих, конкретный суд может быть указан в вашем кредитном договоре.

Повестка в суд по автокредиту: по наименованию суда легко найти его интернет-сайт

Чтобы узнать, чего именно хочет от вас банк, необходимо сходить в суд и попросить материалы вашего дела для ознакомления. Процедура ознакомления с материалами может быть различной, но в любом случае достаточно взять с собой паспорт, а все остальное можно уточнить уже на месте. В итоге вам выдадут папку с полученными от банка документами – исковым заявлением, копией кредитного договора, расчетом задолженности и т.д. Все эти документы необходимо будет сфотографировать, чтобы потом изучить в спокойной обстановке. Итоговые требования банка, на которые нужно обратить внимание, приведены в самом конце искового заявления и выглядят примерно так:

...бла-бла-бла. На основании изложенного выше

ПРОШУ :

Взыскать в пользу АО «Жадный Банк» с Васильева В. В. задолженность: по основному долгу в размере 750 000 рублей, проценты в размере 450 000 рублей, пени в размере 500 000 рублей, расходы по возмещению государственной пошлины в размере 16 700 рублей, а всего – в размере 1 716 700 рублей.

Обратить взыскание на объект залога – автомобиль Nissan Qashqai, год выпуска – 2014, VIN – 123456789, государственный номер – Х001ХХ77RUS.

ПРИЛОЖЕНИЯ

:

1. Копия кредитного договора и приложений к нему.

2. Расчет задолженности.

3. Выписка о движении денежных средств по счету.

4. ...

«01» декабря 201__ года

Подпись на иске в суде по автокредиту

Бродский И. А.

После того, как вы изучили исковое заявление банка и приложенные документы, мы настоятельно рекомендуем прийти на прием к кредитному адвокату. В нашей практике не было ни одного случая, когда исковое заявление по автокредиту нельзя было оспорить в части расчета задолженности, начисления всевозможных комиссий и т.д. Итоговое решение суда зависит от множества факторов: юридической грамотности каждой стороны, грамотности предоставленных документов, личной позиции судьи и т.д. Короче говоря, предсказать на 100% решение суда нельзя, но выходить с возражениями нужно обязательно.

Особенности судебного процесса по автокредиту

В целом, ситуация с автокредитом почти не отличается от «обычного» судебного процесса по кредиту : сначала несколько заседаний в суде первой инстанции, потом при необходимости можно подать апелляцию. Длительность этого процесса зависит от множества факторов и составляет обычно от 3 до 9 месяцев, подробнее см. статью «Сколько длится суд по кредиту ». Однако несмотря на общее сходство, есть отдельные отличительные особенности, связанные с наличием автомобиля в залоге.

Во-первых , при подаче искового заявления банк приложит к нему ходатайство о наложении запрета на совершение сделок с залоговым имуществом. Как правило, суд удовлетворяет такое ходатайство. Этот документ означает, что начиная с этой даты, должник не сможет продать или перезаложить кредитный автомобиль. Каких-либо других ограничений на использование автомобиля не возникает. Изъятия машины в любом случае не произойдет до вынесения окончательного решения и вступления этого решения в силу.

Во-вторых , на протяжении судебного процесса по автокредиту банки значительно хуже идут на переговоры о заключении мирового соглашения. Это обусловлено тем, что если обычный потребительский кредит не обеспечен никаким имуществом и банку выгоднее получить с клиента хоть что-то, то в случае с автокредитом реализация автомобиля – верный способ для банка получить свои деньги обратно. Однако и это не означает, что договориться нельзя – важно качественно и своевременно проводить переговоры по разработанной адвокатом схеме.

В-третьих , при истребовании банком денежных средств по автокредиту возможны дополнительные статьи взыскания. Например, такой статьей может стать неустойка за отсутствие добровольного страхования автомобиля или непредоставление в банк паспорта транспортного средства (ПТС автомобиля). Это не означает, что такое взыскание произойдет автоматически, но если грамотно не оспорить эти штрафы, они могут быть присуждены заемщику в полном объеме.

В-четвертых , суд по автокредиту может затянуться на более длительное время в случае, если одна из сторон, обычно должник, спорит с оценкой автомобиля, назначенной для стартовых торгов. Обычно оценка рассчитывается по тарифам, определенным страховыми организациями. Однако достаточно распространена ситуация, в которой автомобиль попадает в ДТП, в результате которого резко теряет в стоимости. Если у заемщика произошла именно такая ситуация, и есть необходимость в рамках избранной стратегии защиты удлинять процесс, целесообразно ходатайствовать о назначении оценочной экспертизы автомобиля.

По итогам рассмотрения вашего дела судья вынесет решение, в котором будут зафиксирована общая сумма задолженности с учетом всех процентов и штрафов. В этом же решении будет сразу сказано про взыскание объекта залога – автомобиля. Если вы хотите сохранить машину, то нужно будет выплатить указанную сумму до того, как банк обратится к судебным приставам (или в течение пяти дней после обращения к вам приставов с постановлением о возбуждении исполнительного производства). Если же за это время вы не выплатите деньги, то приставы заберут у вас машину для продажи с аукциона.

Согласно закону, приставы должны реализовать автомобиль по цене не ниже 75% от его оценочной стоимости. Оценка не всегда отражает реальную цену автомобиля, причем отличия могут быть как в большую, так и в меньшую сторону. Короче говоря, если вы не предпринимали активных действий в ходе судебного процесса, то в конечном итоге вашу машину могут продать гораздо дешевле ее реальной стоимости. В принципе, это может быть даже выгодно – если вы планируете сами выкупить кредитную машину через кого-нибудь из знакомых. Однако в ином случае заниженная оценка вероятнее всего приведет к тому, что вы просто потеряете часть «своих» денег. Таким образом, правильная оценка автомобиля – это одно из важных действий в ходе судебного процесса.

Если полученные от продажи деньги не покрывают общей задолженности, то остаток долга вы должны будете выплатить другим образом. Если вы не сделаете этого самостоятельно, приставы могут изъять деньги на ваших банковских счетах или просто ценное имущество – электронику, бытовую технику и пр. Кроме того, приставы могут обратиться к вашему работодателю, и тот будет удерживать до 50% вашей «белой» зарплаты. Однако возможна и противоположная ситуация – когда стоимость продажи автомобиля превышает вашу задолженность; в этом случае приставы переведут излишек денег на ваш банковский счет. Напомним только, что в любом случае приставы удержат комиссию за свою работу в размере 7% от взыскиваемой суммы.

В зависимости от того, какие цели вы ставите перед собой, даже после завершения судебного процесса можно предпринять некоторые действия для снижения потерь. Если ваша основная задача – сохранить машину, можно вести с банком переговоры относительно альтернативных вариантов оплаты. Если машина вам не важна, можно искать выгодного покупателя и договариваться с банком о снятии ареста с авто для его продажи. Однако нужно понимать, что попытки повлиять на ситуацию после судебного решения редко заканчиваются каким-либо результатом, поскольку время уже упущено.

Чтобы защитить интересы заемщика, требуется предпринимать активные действия гораздо раньше, буквально с самого начала судебного процесса. В большинстве случаев заемщик не может самостоятельно противостоять юристам банка, которые имеют многолетний опыт по кредитным делам и могут иметь знакомство со многими судьями. Мы настоятельно рекомендуем прийти на прием к кредитному адвокату или хотя бы получить консультацию по телефону, как только у вас возникли проблемы с выплатой автокредита.

Полезная информация

1. Был взят автокредит, машина в залоге+ поручителем была я. сейчас банк подал в суд (ответственность солидарная), но тот кто брал кредит скрыл автомобиль. Найти его не могут, автомобиля нет, собственности у него нет, выписан из квартиры... взять с него нечего. Может ли банк выставить претензию помимо основного долга и процентов еще и стоимость автомобиля мне?

1.1. Здравствуйте, Ольга!

Нет, не может. Банк будет взыскивать с Вас солидарно общую сумму задолженности по кредиту.

2. Взял автокредит, но больше полугода не плачу, в связи с отсутствием дохода. Банк подал на меня в суд. Какие можно предпринять меры?

2.1. Продавайте авто и гасите кредит. Чем дольше будете тянуть, тем больше будут пени и штрафы. Договариваться банк вряд ли станет, так как кредит обеспечен залогом авто и банку Ваша ситуация не интересна, интересно лишь получить свое назад и с процентами. Отсутствие дохода для банка и для суда не будет аргументом, так как кредит Вы брали добровольно, основываясь в том числе на рисках, в том числе и в части касательно потери дохода.

3. Был автокредит, последний платеж был в 2014 году. Сейчас банк подал в суд и по их выписке я вносила платежи ещё в 2015 году и 2016 году через терминал в Москве (хотя сама проживаю в Нижнем Новгороде) и через киви кошелек. Как доказать, что я этих платежей не делала?

3.1. Нужно написать письменное обращение в банк.

4. Я брала автокредит в 2014 году платили, потом перестали. В 2015 году банк подал в суд, и мне присудили долг, заблокировали счета. Снимали деньги в итоге 150 000 тыс. потом не платили. С банка начали звонить, я еще выплатила в течение полугода 130000 тыс. сейчас нет возможности платить. Счета не заблокированы. Что будет делать банк?

4.1. Добрый день! Как правило банк уступает право требования таких задолженностей коллекторским организациям.

5. У меня автокредит, просрочка уже год. Банк подал в суд на меня. Если я продам машину без птс своему родственнику, что тогда будет?

5.1. Здравствуйте Алена

Возможно предположить, что в суде долг по кредиту будет взыскан, а так же вполне возможно, будет заявлено требование о признании договора купли-продажи авто, недействительным.

6. В 2008 году банк подал в суд на задолженность по кредитному договору (автокредит) - обращение взыскание на заложенное имущество. Приставы уже десять лет не предпринимать никаких действий по возврату машины (авто у третьих лиц), но обратили взыскание на з/п. На бездействие подавали, все равно ничего не делают. Как заставить приставов выполнить решение суда.

6.1. Здравствуйте,

Писать надо жалобы в вышестоящую службу приставов и прокуратуру, если приставы игнорируют и не исполняют решение суда, вступившее в законную силу.

Желаю Вам удачи и всех благ!

7. Такая ситуация. Брал автокредит, не платил. Банк подал в суд и по определению суда наложили ограничения на рег. действия на автомобиль. Щас закрыл полностью долг перед банком. Как долго судья снимет ограничения на машину?

7.1. Джамиль не суды снимают запрет, а приставы, обратитесь к ним.

8. В 2012 году брала автокредит. Машину муж продал, кредит выплатили частично. Банк подал в суд, через удержание 50% зарплаты выплатила денежные средства по решению суда. В 2014 (покая платила приставам) банк подал в суд на взыскание имущество, суд выиграл, был наложен арест на автомобиль, следующие покупатели доказали в судах, что машина принадлежит им и они добросовестные покупатели (2016 год). На данный момент судебный долг выплачен, банк в июне присылает письмо, что все это время они насчитывали проценты, договор со мной расторгает и продает коллекторам. Сейчас пришла повестка в суд по делу о взыскании на заложенное имущество, которое рассматоивалось в 2014 году. Что это может быть и чем грозит мне?

8.1. Возможно коллекторы пытаются наложить арест на автомобиль с последующим взысканием денежных средств. Вам надо принести в суд решение по делу 2014 года и передать для приобщения.

8.2. Здравствуйте, Ксения. Во-первых у пристава необходимо взять документ подтверждающий выплату по первому решению суда. Во-вторых вам необходимо иметь на руках решение суда от 2016 года. В третьих, чтобы выиграть суд или снизить проценты необходимо ознакомиться с исковыми требованиями коллекторов и документами приложенными к исковому заявлению. Если кроме иска суд ничего не прислал, то идти знакомиться с материалами дела путем фотографирования. На исковые требования надо обязательно писать возражения, но делать это должен юрист. Поэтому для своей защиты вы можете в личке пообщаться с любым понравившимся вам юристом или придется с документами обращаться лично. Спасибо, что обратились к нам на сайт. Если нужна помощь, обращайтесь.

9. Не плачу автокредит. Автомобиль сильно разбит. Банк подал в суд. Приставы опечатали разбитый автомобиль. Что теперь делать?

9.1. Ждать решения суда не в свою пользу.

10. Банк подал в суд и приставы наложили обеспечительные меры. Арестовали машину, которая в автокредите. Могут ли приставы выставить автомобиль на торги,

10.1. Добрый вечер, Ольга. Если исполнительное производство ведется в связи с Вашей задолженностью по автокредиту, в обеспечение которого оформлен Ваш автомобиль, то он совершенно точно будет выставлен на торги. Причем, если автомобиль не будет реализован на первых торгах, то стоимость его на повторных торгах будет снижена судебным приставом.

10.2. Нет, претендовать на данное авто может только залогодержатель.

С Уважением, финансовый адвокат – Степанов Вадим Игоревич.

11. Был автокредит в банке, банк подал в суд. Суд вынес решение Взыскать с в пользу ВТБ 24 (ПАО) задолженность по кредитному договору № от 13.04.2015 в сумме 308235 рублей 28 копеек, расходы, понесенные на оплату государственной пошлины, в сумме 6282 рубля 35 копеек.

Обратить взыскание на автомобиль марки Volkswagen Jetta, идентификационный номер (VIN): №, 2015 года выпуска.

Задолженность я полностью погасил, но теперь на сайте гибдд висит Вид ограничения: Запрет на регистрационные действия.

Вид ограничения: арест 673 (Определение Октябрьского районного суда г. СПб-дело №2-620/2017 от 31.10.2017).

Как снять это ограничение?

11.1. Добрый день, вам необходимо предоставить приставам доказательства погашения долга (в случае наличия исполнительного производства), взять у них постановление о прекращении исполнительного производства и снятии ареста с автомобиля, отвезти его в ГИБДД, там арест снимут и через какое-то время сведения с сайта будут удалены.

11.2. Должен уточнить ответ коллеги. Поскольку ограничения (арест) наложены судом, Вам потребуется обратиться именно в суд с заявлением об отмене обеспечительных мер по иску банка. В суд Вы должны представить доказательства исполнения решения суда.

В этом случае суд вынесет определение об отмене обеспечительных мер, и на основании именно этого определения, а никакого иного документа, информация об аресте Вашего автомобиля будет удалена.

12. Автокредит. Банк подал в суд в мае, суд назначили июле. Опоздал в суд. Решение: Иск (заявление, жалоба) УДОВЛЕТВОРЕН. Машина полностью погашена и есть справка об отсутствии задолженности. Я правильно понимаю суд передаст дела судебным приставам?

12.1. Здравствуйте! В случае добровольного неисполнения решения суда, банк сможет взять исполнительный лист и предъявить его судебным приставам, либо подать лист в банки в которых у Вас открыты счета.

12.2. Здравствуйте! Суд ничего отправлять приставам не будет. Это могут сделать представители данного банка. Кроме того, в течении 7 суток Вы можете подавать в суд заявление об отмене заочного решения.

12.3. Если кредит полностью выплачен до рассмотрения дела в суде, то вы вправе обратиться с апелляционной жалобой на указанное решение суда, приложив копии квитанций об оплате.

Банк вправе получить исполнительный лист в суде и направить его приставам для взыскания.

Вы можете обратиться в банк, произвести сверку расчетов. Но если в решении еще указаны проценты за просрочку, то будут взыскания.

13. У меня был автокредит. Долгое время платил исправно, но ситуация изменилась. Банк подал в суд. Мне присудили выплатить всю сумму по договору, а это 487 тр, хотя остаток задолженности был 168 тр. Позже Банк предложил закрыть задолженность путем передачи им автомобиля. Я согласился, передал и договор был закрыт, претензий со стороны банка нет. Но! Мне пришла справка, в которой говорилось о переуступке прав требований 3-му лицу. Это значит, что это "лицо" теперь тоже может подать в суд о взыскании?

13.1. Добрый день!

Вообще, в силу положений Гражданского кодекса РФ цессионарий (лицо, которому были уступлены права требования), конечно может в последующем взыскать задолженность с должника, но только в случае, если эта задолженность существует.

Как я поняла из изложенной Вами ситуации, все обязательства перед Банком были Вами полностью исполнены. Так, в силу п.2 ст. 390 ГК РФ при уступке цедентом должны быть соблюдены следующие условия: уступаемое требование существует в момент уступки, если только это требование не является будущим требованием, поэтому в случае предъявления к Вам в будущем каких-либо претензий со стороны цессионария, Вы можете говорить о том, что в момент уступки требований к Вам уже не существовало и данный договор является недействительным.

Вместе с тем, я не могу полностью обозреть ситуацию, не ознакомившись с документами, вполне может быть, что в суде Банком не заявлялось требование о взыскании с Вас пени за просрочку исполнения требований по кредитному договору, и в последующем именно это требование было передано цессионарию. В таком случае цессионарием с Вас может быть истребована эта сумма.

14. В 2008 году брал автокредит. В 2009 не смог платить. В 2010 банк подал в суд, приставы арестовали машину, через какое то время представитель банка ее забрал и они ее сами реализовывали. Продав без согласования цены со мной, в 2011 году, требовали еще около 70000... я им отказал. После чего они отстали... Ни каких официальных писем и личного общения с банком не было с 2011 года. На днях получил данную повестку и заявление.

Вопросы... 1)До конца не понимаю зачем суд и что они хотят этим добиться?

2) И главное, прошло около 8 лет, а срок давности на сколько я знаю, 3 года. Как мне себя вести в суде и далее?

3)Если делопроизводсво завершено, то можно ли его опять открыть взыскателю?

Спасибо.

14.1. 1. Хотят заработать еще денег

2. В суде можете возражать, но правопреемника они могут сменить

3. Если производство прекращено и прошло более 3 лет, то повторно не возбудят.

15. Брала машину в автокредит не смогла платить, банк подал в суд. Суд присудил выплатить банку 500000. Отдала банку на реализацию машину, а банк отдал спп исполнительный лист. С меня высчитавают по 50% зарплаты. На данный момент должна банку 200000 и машина у банка, не реализована, стоит на банковской стоянки. Могу ли я потребовать вернуть мне машину, так как банк за нее получает с меня деньги через судебных приставов? А то банковские работники мне уже говорят, что с машины какая то жидкость вытекла и она не на ходу (стоя на их стоянке), хотя я ее пригоняла им ее в отличном состоянии.

15.1. Здравствуйте. Не совсем ясно - на основании какого распорядительного документа вы передали машину банку? Может быть авто передано на реализацию судебным приставам?

16. Банк подал на нас в суд за просроченные платежи по автокредиту. Автокредит оплатили полностью до суда, юрист банка сказал что суда теперь не будет. Но суд всетаки состоялся и вынес решения в пользу банка, еще и госпошлину чтобы мы оплатили. Как составить аппеляционную жалобу, на какие статьи опираться, чтобы отменили это решение суда?

16.1. Здравствуйте, Александр!

Если вы в суд предоставили все квитанции об оплате кредита, то не понятно в связи с чем суд вынес решение о взыскании с Вас задолженности

Апелляционная жалоба подается в соответствии со ст. 321 ГПК рФ

Но, чтобы ответить на ваш вопрос более конкретно необходимо изучать решение суда первой инстнации

И скорее всего, сами Вы апелляционную жалобу грамотно составить не сможете, лучше обратиться к юристу

Можете обратиться к любому юристу на сайте в личные сообщения.

16.2. Ссылайтесь на то, что банком не доказано наличие у Вас задолженности, а также не опровергнуто то, что Вы её оплатили, если у Вас есть соответствующие доказательства;

"Гражданский процессуальный кодекс Российской Федерации" от 14.11.2002 N 138-ФЗ (ред. от 07.03.2018)

""Статья 56. Обязанность доказывания

""1. Каждая сторона должна доказать те обстоятельства, на которые она ссылается как на основания своих требований и возражений, если иное не предусмотрено федеральным "законом".

""2. Суд определяет, какие обстоятельства имеют значение для дела, какой стороне надлежит их доказывать, выносит обстоятельства на обсуждение, даже если стороны на какие-либо из них не ссылались.

" Открыть полный текст документа "

16.3. Добрый день! Если решение вынесено в Заочном порядке ни какой апелляции не надо, а если вы были уведомлены надлежащим образом и просто проигнорировали заседание, тогда надо восстанавливать сроки (по каким то основаниям). Но прежде всего необходимо написать письмо в Банк, изложить все доводы, приложить все копии квитанций и взять выписку с лицевого счета (может какой то из платежей не зачислился или вовремя не зачислился не по вашей вине и возникла пеня) Банку не выгодно нести репутационные риски, если вы действительно все выплатили, то Банк это признает, а с юристов за ошибки спросят начальники!

17. У нас автокредит. Муж продал машину, кредит не погасил и перестал платить кредит. Банк подал в суд. Есть решение суда, в котором требуется взыскать с моего мужа остаток долга. А также есть пункт забрать автомобиль у нового владельца. И теперь новый владелец звонит моему мужу и угрожает, так как автомобиль у него арестовали. Я об этом узнала только сегодня, не была в курсе всех дел. Денег выплатить долг нет. Подскажите можно ли предпринять какие либо действия на данном этапе, чтобы хоть как то разрулить ситуацию.

17.1. Здравствуйте, уважаемая Мария!

Вы то, что переживаете? Ваш муж "накрутил" с этим автокредитом, хотел Банк обмануть... Теперь у него двойная проблема, которая исходит от Банка (решение суда) и от покупателя арестованной машины...

По таким серьезным юридическим вопросам не "подсказка" нужна, а как минимум подробная юридическая консультация от юриста.

Если кратко, то ситуация может быть "разрулина" по разному.

1 Покупатель автомобиля может с помощью юриста отстоять свои права на автомобиль, если сделка была совершенна надлежащим образом.

Тогда Банк будет взыскивать долг с вашего мужа через судебного пристава-исполнителя.

2 Покупатель автомобиля может потребовать в суде расторжение договора купли-продажи автомобиля, взыскание с вашего мужа денег своих.

Знать свои права и обязанности, определенные нормативными актами, это хорошо, но лучше уметь пользоваться на практике ими с пользой для себя, а не наоборот.

В этом может помочь более подробно разобраться конкретный юрист, в т.ч. с этого сайта по договоренности, после получения более полной и нужной информации по юридическому вопросу и (или) копий нужных документов.

Удачи Вам и мужу.

18. Как продолжать плотить автокредит. Если банк подал в суд на взыскание тс.и просит всю сумму сразу. Причем плотежами они закрывали только проценты по кредиту.

18.1. Добрый день! Если банк обратился в суд, то платить уже не стоит, тк всё будет уходить на оплату штрафов и пеней. Дождитесь суда, срежьте штрафы, пени, неустойки и предложите свой вариант мирового соглашения по суду.

18.2. В такой ситуации лучше вообще ничего не платить, а добиваться отказа в иске. Что-то более конкретное можно сказать только после ознакомления со всеми документами. Правильно избавиться от кредитной задолженности и самого кредитного договора поможет финансовый адвокат.

С Уважением, финансовый адвокат – Степанов Вадим Игоревич .

19. У меня был автокредит. Птс в банке. Машина в зологе. Я перестал платить. Банк подал в суд. но сумма иска очень большая. Очень большие штрафы. Можно ли в суде уменьшить сумму и после суда чтоб осталасьмашина. И что будет если авто сейчас угонят.

19.1. Да, можно. Вы вправе заявить ходатайство о применении статьи 333 ГК РФ для снижения неустойки и штрафных санкций. Это ходатайство обязательно нужно заявить. Суды очень часто существенно снижают неустойку и штрафы по такому ходатайству. Ну и нужно ознакомиться с делом и подать свои возражения по иску.

Если вынесен судебный приказ, отменить его.

Судебный приказ (ст.122 ГПК РФ) - это упрощенный порядок рассмотрения споров в суде без уведомления ответчика, которому просто должен быть направлен по почте судебный приказ, который Вы вправе получить, а затем подать заявление об отмене судебного приказа в суд первой инстанции в течение 10 дней после ПОЛУЧЕНИЯ (ст.128 ГПК РФ). При этом подать без каких-либо обоснований, просто: "прошу отменить судебный приказ, против его исполнения возражаю". Суд обязан отменить судебный приказ и разъяснить истцу его право на подачу искового заявления. Там у Вас будет возможность подать свои возражения на заявленные исковые требования, в т.ч. о снижении неустойки на основании ст.333 ГК РФ, либо заявить о применении исковой давности (ст.199 ГК РФ), если срок исковой давности истек по требованиям, выходящим за пределы 3-летнего срока.

Если угонят, не будет предмета залога, на который можно было обратить взыскание и частично погасить долг.

19.2. В суде Вы вправе просить суд уменьшить неустойку на основании ст.333 ГПК РФ .

Автомобиль останется у Вас, если погасите кредит полностью. Не погасите - на залоговое имущество будет обращено взыскание залогодержателем (банком).

Ст.334 ГК РФ.

19.3. Добрый день. Да, конечно. Вы вправе представить свои возражения на иск, применив ст.ст.333 ГК РФ-снижение процентов и ст.196 ГК РФ-срок исковой давности составляет три года. Суд снизит размер процентов, если есть несоразмерность сумм оснвного долга и процентов

Удачи Вам.

19.4. Добрый день.

Можно все, что угодно, тут зависит от того, сможете вы с банком договориться или нет. Это называется мировое соглашение в рамках судебного разбирательства.

Не сможете договориться, тогда можно хотя бы уменьшить штрафные санкции по статье 333 Гражданского кодекса, если они явно несоразмерны размеру вашего долга, неисполненным обязательствам, статья 309 ГК РФ. Однако машину заберут или она будет продана с торгов.

Кроме того, в суде будет наверняка проводится оценка транспортного средства. Тут нужно быть особо внимательным, чтобы оценка не была занижена.

ГПК РФ

Статья 39. Изменение иска, отказ от иска, признание иска, мировое соглашение

1. Истец вправе изменить основание или предмет иска, увеличить или уменьшить размер исковых требований либо отказаться от иска, ответчик вправе признать иск, стороны могут окончить дело мировым соглашением.

19.5. Здравствуйте. В суде вам можно будет заявить ходатайство об уменьшении необоснованно начисленных штрафов и пеней на основании ст.333 ГК РФ, но если эти штрафы прописаны в вашем договоре, то к сожалению ничего не выйдет. Чтобы машина осталась у вас для этого нужно будет доказать свою платежеспособность, и здесь есть свои нюансы, остаток долга, те же штрафы правомерны или нет и т.п, в любом случае это на усмотрение суда.

19.6. Здравствуйте!

Попробуйте уменьшить сумму неустойки на основании ст. 333 ГК РФ. Есть возможность. Если машину угонят, то кредит все равно придется платить.

ГК РФ Статья 344. Последствия утраты или повреждения заложенного имущества

Залогодержатель отвечает за утрату предмета залога в размере его рыночной стоимости,

а за его повреждение в размере суммы, на которую эта стоимость понизилась, независимо от суммы, в которую был оценен предмет залога по договору залога.

19.7. Я вам советую пересчитать проценты согласно заключенному договору, их зачастую накручивают банки на проценты и пени, также пени пересчитайте. Лучше если обратитесь к бухгалтеру, можете предоставить свой расчет по процентам остатку долга в суд.

По пеням просите уменьшить пени. Такое право предоставлено законом - ст. 333 ГК РФ, укажите, что сумма пени несоразмерна нарушенному обязательству

Что касается автомашины, то она у вас в залоге, поэтому, взыскание будет наложено на авто в первую очередь, либо договаривайтесь с банком, что б не налагали арест. Такое право есть у вас.

19.8. Добрый день!

Суд может отказать в обращении взыскания на автомобиль, только если стоимость автомобиля намного больше чем сумма долга (ст. 348 ГК РФ). "Намного больше" это значит, что долг составлет менее 5% от стоимости машины. В вашем случае наоборот, долг больше, а значит обращение взыскания на автомобиль допускается, если Банк заявил соответствующее требование.

Что касается суммы штрафов, то суд может уменьшить их размер на основании ст. 333 ГК РФ. Вам нужно заявить суду (в ходатайстве или в отзыве на иск) о том, что штрафы завышены и что вы просите их уменьшить.

Что касается вопроса об угоне автомобиля, то банк в этом случае ничего не сможет сделать кроме как искать автомобиль. Угон автомобиля означает, что у вас его нет в наличии и вы не можете его предоставить для обращения взыскания.

19.9. Здравствуйте уважаемый посетитель сайта!

При предъявлении искового заявления банк попросит суд наложить арест на залоговое имущество с целью предотвращения совершения любых сделок с ним.

Если заемщик хочет сохранить свою машину, он должен выплатить сумму задолженности полностью до начала исполнительного производства.

Если автомобиль, угнали, то шансов вернуть свои денежные средства у банка практически нет.

Автомобиль не будет конфискован до окончания судебного разбирательства, но заемщик не сможет ее продать.

Уменьшить сумму штрафов вы можете на основании ст 333 ГК РФ.

19.10. Машина вряд ли останется.

Если не уплатите по суду.

Ст. 13 ГПК РФ однозначна.

Вступившие в законную силу судебные постановления, а также законные распоряжения, требования, поручения, вызовы и обращения судов являются обязательными для всех без исключения органов государственной власти, органов местного самоуправления, общественных объединений, должностных лиц, граждан, организаций и подлежат неукоснительному исполнению на всей территории Российской Федерации.

Угон авто не влияет на Ваши долги банку.

19.11. Здравствуйте. В первую очередь необходимо готовить возражения на иск и уменьшать сумму взыскания, согласно ст.333 ГК РФ. Далее можно решать вопрос о судьбе машины.

19.12. В суде вы можете заявить ходатайство в порядке ст.333 ГК РФ о снижении размера штрафов за просрочку платежей и обычно суды идут навстречу. Кроме того, если стоимости залогового авто недостаточно для возврата всей суммы кредита и суд примет решение о взыскании еще и денег, то вы также можете в суде заявить ходатайство о предоставлении отсрочки или рассрочки исполнения судебного решения в соответствии со ст.203 ГПК РФ . Однако вам для этого нужно будет в суд предоставить доказательства о том, что у вас трудное материальное положение, например. Если вы не работаете официально, предоставить трудовую книжку.

20. У меня автокредит не платил банк подал в суд только на основной долг 400 тыс и 180 тыс просрочки на который не подовал птс в банке плочу через пристовов 50% с зп авто спрятал не езжу пока не выплачу Отсюда вопрос по истечении выплаты могу ли я забрать птс но если банк скажет что нужно платить 180 тыс что делать платить или имею права неплатить и сгорает ли эта сумма через кокоето время.

20.1. Здравствуйте!

Пока Вы платите, у Банка идет срок исковой давности по просрочке (3 года)! Если в течение срока исковой давности Банк не подаст на просрочку, то эта просрочка "сгорит".

По окончании оплаты Вы можете получить ПТС.

21. Брал автокредит в банке советский. Платить не было возможности, машину изъяли. Банк подал в суд, было присуждено выплачивать 250 тысяч, из зарплаты вычитают ежемесячно 50% половина долга выплачена. На днях пришло письмо из банка о задолженности в два миллиона. Подскажите как быть в такой ситуации... подавать в суд? Правомерны ли действия банка.

21.1. Если банк обратился в суд с исковым заявлением, вы вправе не соглашаться с его требованиями. Целесообразно представить в суд отзыв на исковое заявление.

21.2. Не платите. Пусть банк в суд подает. Там предоставмите свои письменные возражения, ст.149 ГПК РФ . В том числе со ссылкой на ст.333 ГК РФ. Удачи Вам.

21.3. Доброго времени суток!

Ничего не предпринимайте, ждите пока подадут в суд, в суде представите возражения и доказательства.

Всего вам наилучшего!

21.4. Екатерина. Добрый вечер. На письмо не отвечайте. Я не знаю когда Вы брали кредит. Знайте о сроке давности 3 года. Пусть обращаются в суд. там или заявите о сроке давности, или будете просить снизить неустойку и рассрочить или отсрочить исполнение решения суда.

С любой ситуации всегда можно найти выход. Удачи Вам и всего самого хорошего исхода дела.

22. Был взят автокредит. В результате просрочек, банк подал в суд. после суда, сумму оплатили судебным приставам. Банк не выдаёт ПТС, законно ли это?

22.1. Здравствуйте. Вам необходимо получиьб от пристава сведения. Что жолг погашен в подном обьеме. Что ип окончено факьическим исполнениеи. И требуйте от банка вернуть птс

Возможно что в ходе исролнения решения суда юанк начислил дополнительные проценты если в исковых требованиях не было заявлено о расторжении кредитного договора и взыскании денежных сумм по автокредиту.

22.2. Здравствуйте!

Нет, не законно. Обратитесь в банк с претензий и требуйте выдать ПТС. Если претензию не удовлетворят, то обратитесь в суд.

22.3. Здравствуйте, Алена. Банку ПТС Вы передали призаключении договора залога в обеспечение обязательства по кредиту.

В том случае, если Вы полностью раааситались по кредитному договору с банком, то в соответствии со ст.352 ГК РФ договор залога считается прекращенным.

В таком случае банк обязан вернуть Вам ПТС.

Но возможно, что какая-то часть долга осталась неоплаченной, узнайте это в банке.

Удачи Вам.

23. Дело в том что у меня автокредит, банк подал в суд, 27.07 должно быть предварительное заседание, а банк требует оплаты, как надо поступить до суда чтоб не забрали машину?

23.1. Здравствуйте!

Банк впрве обратить взыскание на заложенное имущество. Погашайте задолженность и суда не будет вообще. Другое дело, что может быть Вы не согласны с их требованиями.

23.2. Используя процессуальные уловки можно протянуть срок реализации автомобиля на максимально длительный срок, однако в конечном итоге у вас его всё равно заберут, т.к. банк уже принял решение о требовании с вас полной стоимости кредита.

23.3. Добрый день!

Возможно что истец уже принял опбеспечительные меры и наложил через суд арест на Ваш автомобиль!

Чтобы дать вам ответ необходимо ознакомиться с исковыми требованиями, а также договор автокредитования!

23.4. Лиана, консультировать возможно после изучения исковых требований, кредитного договора. Если есть основания, рекомендую подать возражения на иск или встречный иск.

Статья 203. ГПК РФ Отсрочка или рассрочка исполнения решения суда, изменение способа и порядка исполнения решения суда

1. Суд, рассмотревший дело, по заявлениям лиц, участвующих в деле, судебного пристава-исполнителя либо исходя из имущественного положения сторон или других обстоятельств вправе отсрочить или рассрочить исполнение решения суда, изменить способ и порядок его исполнения.

2. Указанные в части первой настоящей статьи заявления рассматриваются в судебном заседании. Лица, участвующие в деле, извещаются о времени и месте судебного заседания, однако их неявка не является препятствием к рассмотрению и разрешению поставленного перед судом вопроса.

3. На определение суда об отсрочке или о рассрочке исполнения решения суда, об изменении способа и порядка его исполнения может быть подана частная жалоба.

Статья 434. ГПК РФ Отсрочка или рассрочка исполнения судебного постановления, изменение способа и порядка его исполнения, индексация присужденных денежных сумм

При наличии обстоятельств, затрудняющих исполнение судебного постановления или постановлений иных органов, взыскатель, должник, судебный пристав-исполнитель вправе поставить перед судом, рассмотревшим дело, или перед судом по месту исполнения судебного постановления вопрос об отсрочке или о рассрочке исполнения, об изменении способа и порядка исполнения, а также об индексации присужденных денежных сумм. Такие заявление сторон и представление судебного пристава-исполнителя рассматриваются в порядке, предусмотренном статьями 203 и 208 настоящего Кодекса.

24. Я брала автокредит, за не уплату банк подал в суд. Общая сумма вместе с процентами стала 950000 рублей, автокредит брался в сумму 750000 рублей. Сейчас со мной работает судебный пристав. На данный момент я плачу каждый месяц по 5000 рублей. Сейчас мне судебный пристав говорит, что банковский работник предлагает отдать им машину и они закрывают полностью долг. Возможно ли такое. Не обманет ли банк? Все документы на руки они обещают дать, что больше я банку ничего не должна. Предложение очень хорошое. Но боязнь. Спасибо за ответ.

24.1. Здравствуйте Ирина. Если у вас автокредит, значит машина в залоге и чтобы её забрать, ваше разрешение совсем не нужно и не факт, что деньги от продажи покроют ваш кредит полностью

24.2. Добрый день! Оформите договор об отступном и бояться вам не придется, если вас устраивает такой вариант погашения задолженности, то договаривайтесь с банком.

24.3. Здравствуйте!

Вам следует заключить соглашение в котором указать все условия погашения долга. После можете отдать тс в счет погашения долга.

24.4. Добрый день

Такое возможно. Как правило они продают машину своим людям поэтому и хотят сами продавать

Но после продажи машины долги все списывают и выдают справку о погашении задолженности в полном объеме (исхожу из практики)

24.5. Добрый день, Ирина! А почему вы не обратились к юристам, когда было судебное разбирательство? Вы имели реальные шансы снизить штрафные санкции. Вы могла подать заявление о рассрочке/отсрочке исполнения решения суда. Если такое предложение поступило от банковского работника, значит машина не в залоге. Почему на стадии судебного слушания не было заключено мировое соглашение? Советую обратиться к юристам в личную почту они помогут в решении вашей проблемы, изучат вашу ситуацию и проконсультируют по данному вопросу. В случае необходимости - составят необходимые документы. Успешно решить Ваш вопрос можно только с юридической помощью.

Спасибо за то, что воспользовались услугами сайта!

24.6. Доброго вам времени суток. Сомневаюсь что представителям банка можно верить. Там сидят свои коллекторы. Удачи вам и всего наилучшего.

24.7. При наличии обстоятельств, затрудняющих исполнение судебного постановления или постановлений иных органов, взыскатель, должник, судебный пристав-исполнитель вправе поставить перед судом, рассмотревшим дело, или перед судом по месту исполнения судебного постановления вопрос об отсрочке или о рассрочке исполнения, об изменении способа и порядка исполнения.

24.8. Здравствуйте! В данном случае лучше все делать официально, Ваша машина и так находится в залоге у банка и он в любое время может ее забрать без Вашего согласия.

24.9. Здравствуйте, Ирина! Соглашение с банком надо оформить официально, чтобы Вы не остались без автомобиля, да еще и с долгом, Вам стоит привлечь юриста. С уважением, СТАНИСЛАВ ПИЧУЕВ.

25. Автокредит. Имеется просрочка платежей. Банк (Сбер) подал иск в суд. По результатам (в последующем) решения суда хочу оставить автомобиль и гасить задолженность, насколько это возможно?

25.1. Добрый день. Поскольку автомобиль находится в залоге у банка банк имеет полное право требовать обращения взыскания на него. Договаривайтесь непосредственно с банком о мирном решении этого вопроса.

25.2. Это возможно только при наличии договоренности об этом с Банком. Обращайтесь в Банк и пытайтесь решить данный вопрос. Всего Вам наилучшего!

25.3. Здравствуйте!

Решайте данный вопрос с представителями банка, поскольку банк вправе обратить взыскание на заложенное имущество.

Желаю Вам удачи и всего хорошего!

25.4. Это зависит от позиции банка по данному вопросу. В принципе, если вы убедите его в своей платежеспособности, то он согласится на данные условия.

Единая Бесплатная Консультация Юристов

Защита прав потребителей, банкротство, алименты, ЖКХ, наследство

звонок с городских и мобильных бесплатный по всей России

26. Если автокредит, по которому нет возможности платить, банк подал в суд, написала заявление о рассрочки платежа, судья дал максимальный срок 1 год, сумма 403 т руб, это очень маленький срок выплачивать по 33 т руб неполучится. Можно ли выплачивать сколько есть (5 труб) а через год ещё раз написать заявление о рассрочки по? И ещё момент если судебные приставы не разрешат выплачивать такую маленькую сумму, могу ли я отдать машину приставам (митсубиси лансер 2009 г) и больше не выплачивать ничего? Или они оценят Ее в тысяч 250-300 а остальное все равно придётся выплачивать? Как правильно поступить?

26.1. Они и запретить не могут

максимум до 50 % доходов могут арестовать.

Вы можете обратиться в ОСП УФССП России Вашего региона с Заявлением (2 экземпляра) на имя старшего судебного пристава начальника ОСП УФССП, главное чтобы на Вашем экземпляре поставили оттиск печати, вх. № и подпись.

Статья 37 ФЗ "Об исполнительном производстве" от 02.10.2007 N 229-ФЗ. Предоставление отсрочки или рассрочки исполнения судебных актов, актов других органов и должностных лиц, изменение способа и порядка их исполнения 1. Взыскатель, должник, судебный пристав-исполнитель вправе обратиться с заявлением о предоставлении отсрочки или рассрочки исполнения судебного акта, акта другого органа или должностного лица, а также об изменении способа и порядка его исполнения в суд, другой орган или к должностному лицу, выдавшим исполнительный документ. 2. В случае предоставления должнику отсрочки исполнения судебного акта, акта другого органа или должностного лица исполнительные действия не совершаются и меры принудительного исполнения не применяются в течение срока, установленного судом, другим органом или должностным лицом, предоставившими отсрочку. 3. В случае предоставления должнику рассрочки исполнения судебного акта, акта другого органа или должностного лица исполнительный документ исполняется в той части и в те сроки, которые установлены в акте о предоставлении рассрочки.

26.2. Здравствуйте! Все зависит какое именно было решение суда. Если только о взыскании денежных средств - надо гасить долг, если хотите отдать машину - могут забрать, но недостающую сумму придется погасить. Определение о предоставлении рассрочки вынесено - его нужно обжаловать в течение 15 дней. Удачи Вам и всего хорошего!

26.3. А банк в процессе не заявлял требований об обращении взыскания на авто? Вам лучше передать предмет залога банку, а не приставам. При этом если оценка не устроит - придется ее оспаривать через суд. Выплачивать по 5 тыс, а потом еще раз суд просить - не получится.

27. У меня автокредит я не смогла его оплачивать как сократили на работе. Банк подал в суд одно дело уже было и судья дал срок три недели на продажу авто. Авто не продаётся суд 8 числа, банковские работники предложили чтобы я машину поставила к ним на стоянку они помогут продать быстрее, чтоб не забрали судебные пристова. Как мне поступить угнать машину на банкстоянку или дождаться решения суда и чтоб забрали пристова.

27.1. Добрый день. Вам решать как. Вероятно - лучше сбавить цену и продать авто. Банку в любом случае дорого продать не сможете, а приставу вообще все равно - объявит торги и сбагрит тому, кто победит в торгах.

27.2. Здесь решать только Вам. НО Банк заинтересован в том, чтобы продать авто за цену, которая максимально покроет долг, а приставы выставляют на торги. Цена падает в разы. Лишитесь авто и долг не погасите. Но это лично мое мнение из личного опыта.

27.3. Они ее продадут сами себе за копейки

а вас поставят пред фактом. Судья конечно молодец

но за разумную цену в наше время так быстро не продать.

Не отдавайте банкирам.

Подавайте Отзыв на Иск

Возражения в суд.

Статья 14.8 Кодекса Российской Федерации об административных правонарушениях. Нарушение иных прав потребителей 1. Нарушение права потребителя на получение необходимой и достоверной информации о реализуемом товаре (работе, услуге), об изготовителе, о продавце, об исполнителе и о режиме их работы - влечет предупреждение или наложение административного штрафа на должностных лиц в размере от пятисот до одной тысячи рублей; на юридических лиц - от пяти тысяч до десяти тысяч рублей. 2. Включение в договор условий, ущемляющих установленные законом права потребителя, - влечет наложение административного штрафа на должностных лиц в размере от одной тысячи до двух тысяч рублей; на юридических лиц - от десяти тысяч до двадцати тысяч рублей. 3. Непредоставление потребителю льгот и преимуществ, установленных законом, - влечет наложение административного штрафа на должностных лиц в размере от пятисот до одной тысячи рублей; на юридических лиц - от пяти тысяч до десяти тысяч рублей. Статья 333 Гражданского кодекса Российской Федерации. Уменьшение неустойки Если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Правила настоящей статьи не затрагивают права должника на уменьшение размера его ответственности на основании статьи 404 настоящего Кодекса и права кредитора на возмещение убытков в случаях, предусмотренных статьей 394 настоящего Кодекса. Статья 37 ФЗ "Об исполнительном производстве" от 02.10.2007 N 229-ФЗ. Предоставление отсрочки или рассрочки исполнения судебных актов, актов других органов и должностных лиц, изменение способа и порядка их исполнения 1. Взыскатель, должник, судебный пристав-исполнитель вправе обратиться с заявлением о предоставлении отсрочки или рассрочки исполнения судебного акта, акта другого органа или должностного лица, а также об изменении способа и порядка его исполнения в суд, другой орган или к должностному лицу, выдавшим исполнительный документ. 2. В случае предоставления должнику отсрочки исполнения судебного акта, акта другого органа или должностного лица исполнительные действия не совершаются и меры принудительного исполнения не применяются в течение срока, установленного судом, другим органом или должностным лицом, предоставившими отсрочку. 3. В случае предоставления должнику рассрочки исполнения судебного акта, акта другого органа или должностного лица исполнительный документ исполняется в той части и в те сроки, которые установлены в акте о предоставлении рассрочки.

Статья 99 Федерального закона "Об исполнительном производстве" от 02.10.2007 N 229-ФЗ. Размер удержания из заработной платы и иных доходов должника и порядок его исчисления 1. Размер удержания из заработной платы и иных доходов должника, в том числе из вознаграждения авторам результатов интеллектуальной деятельности, исчисляется из суммы, оставшейся после удержания налогов 2. При исполнении исполнительного документа (нескольких исполнительных документов) с должника-гражданина может быть удержано не более пятидесяти процентов заработной платы и иных доходов. Удержания производятся до исполнения в полном объеме содержащихся в исполнительном документе требований.

Разбирательства между банками и клиентами – довольно распространенный вид споров, которые рассматривают суды. Споры по не являются исключением.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Причин судебного спора может быть очень много: неуплата кредита, нарушение условий договора кредитования или залога и т.д. А в каких случаях дело доходит до суда, и какие примеры имеются из судебной практики?

В каких случаях дело доходит до суда

На практике дело доходит до суда в основном по инициативе банка. При этом самая распространенная причина – неуплата кредита и необходимость возврата заемных денежных средств.

В подобных случаях банки также требуют наложения ареста и взыскания предмета залога – автомобиля.

Но с каждым днем возрастает число также тех судебных разбирательств, инициаторами которых выступают заемщики. Ниже приведены несколько примеров.

По вине заемщика

Как уже говорилось выше, в основном инициаторами судебного разбирательства являются банки.

Ниже приведены наиболее распространенные случаи обращения в суд с иском против заемщиков:

- банк обращается в суд в случае, когда заемщик отказывается осуществлять оплату за приобретенный автомобиль. При этом банк может предъявить исковое заявление в суд после первой же просрочки;

- автокредит – это целевой кредит и если потратить его не на покупку указанной суммы, то кредитор смело может обращаться в суд и его жалоба будет удовлетворена. На практике бывают случаи, когда заемщик тратит сумму кредита не для покупки транспортного средства;

- в случае если автомобиль не сохранен в надлежащем виде. Именно для этого банк при выдаче займа обязывает заключить договор страхования. Но при утере или при порче транспортного средства банк может потребовать досрочное погашение кредита.

Действующее законодательство гласит, что предмет залога может быть продан в принудительном порядке только на основании соответствующего судебного решения, если иное не предусмотрено соглашением сторон.

Именно поэтому банки обращаются в суд с целью взыскания предмета залога.

Банки предусматривают довольно жесткие . На практике бывают случаи, когда банк запрещает заемщику совершать определенные операции и действия.

В случае нарушения такого пункта, банк оставляет за собой право обратиться в суд и потребовать возврат всей суммы кредита. Ниже приведен пример из судебной практики.

Банк поставил перед заемщиком определенное условие: он не могу выступать поручителем в других кредитных обязательствах.

Но заемщик по какой-то причине решил, что требованиями банка можно пренебречь и выступил поручителем по другому договору кредитования.

Как только банку стало известно о нарушениях договора, он сразу же подал заявление в суд. По данному делу заемщик также подал встречный иск, в котором указал, что банк ограничивает его действия.

К сожалению, выиграть судебный процесс заемщику не удалось, и суд принял решение в пользу банка, признав нарушение условий договора кредитования.

По вине кредитора

Но часто инициаторами судебных разбирательств выступают также заемщики. При этом судебная практика по автокредитам в пользу заемщика довольно большая.

В основном заемщики обращаются в суд в следующих случаях:

- нарушение условий договора кредитования;

- нарушение банковской тайны и незаконное предоставление личных данных третьим лицам;

- продажа требования банка по отношению к заемщику (изменение кредитора без уведомления заемщика);

- наличие комиссий, не указанных в договоре кредитования.

Это – основные причины обращения в суд по инициативе заемщика.

Банки также наделены возможностью изменять условия договора кредитования в одностороннем порядке.

Но это должно быть осуществлено, учитывая принцип разумности. Ниже приведен пример из судебной практики.

Банк увеличил практически вдвое в одностороннем порядке. Заемщик предъявил исковое заявление в суд с целью пересмотра подобного подхода.

Иск заемщика был удовлетворен, и суд установил “неразумность” подобного решения банка.

Очень часто банки взимают определенные комиссии. Заемщики предъявляют исковые заявление с целью невыплаты подобных комиссий.

При этом многие иски заемщиков удовлетворяются. Особенно это касается тех комиссий, которые непосредственно связаны с процедурой оформления кредита (например, комиссия за рассмотрение заявки о получении кредита).

Суды придерживаются того мнения, что подобные комиссии не должны взиматься банками, и удовлетворяют иски заемщиков, которые не хотят их выплачивать.

Примеры судебной практики по вопросам автокредитования

Ниже приведены несколько примеров из судебной практики по различным делам.

Возврат страховки

Это – наиболее распространенный случай предъявления искового заявления в суд по инициативе заемщика.

Как правило, все банки требуют обязательного страхования жизни заемщика и предмета залога. Автокредитование не является исключением.

Действующее законодательство гласит, что заемщик имеет право отказаться от нее, но как показывает практика сделать это невозможно в связи с тем, что в предоставлении кредита просто откажут.

Поэтому если у заемщика есть доказательства того, что в банке ему навязали страховку при оформлении кредита, то можно смело обращаться в суд.

Если в суде предъявить кредитный договор и страховку, и доказать наличие взаимосвязи между ними, то суд 100 % встанет на сторону заемщика.

Но бывают и случаи, когда суд принимает решение в пользу банка. Суд, объявляя свое решение заявляет, что заемщик сам согласился на предоставление суммы и оплату страховки, поэтому основания для того чтобы произвести возврат суммы страховки просто нет.

То же самое касается и самого . Перед тем как его подписать, заемщик должен был его прочесть, а если он прочел и поставил свою подпись, то значит, он согласился со всеми условиями, предложенными ему банком.

Даже если в банк навязал ему страховку. Многие суды придерживаются данного мнения.

С точки зрения законодательного регулирования подобная позиция судов вполне оправдана. О суды не учитывают тот факт, что практически все банки требуют обязательного страхования, и получить кредит без нее заемщик просто не сможет.

По невыплате долга

Это – наиболее распространенное основание для предъявления искового заявления в суд. В соответствии с действующим законодательством банк имеет право обращаться в суд при первой же просрочке по договору кредитования.

На практике же все банки ждут несколько дней, если клиент не выплачивает сумму кредита, ему сперва начинают названивать и требовать выплаты.

После истечения определенного периода времени, если звонки не дают своего результат, то банк отправляет письменное уведомление о необходимости выплаты суммы кредита.

Если в течение месяца после получения данного уведомления кредитор не выполняет свои обязательства, банк предъявляет исковое заявление в суд.

В основном суды удовлетворяют иски банков. Конечно, заемщик может обжаловать решение суда, но это не даст своих результатов.

В основном обжаловать решение суда можно с целью получения дополнительного времени. После вступления решения суда в законную силу, банк получает исполнительный лист, на основании которого возбуждается исполнительное производство.

В этом случае предмет залога – автомобиль будет конфискован и продан в принудительном порядке с целью погашения кредитной задолженности. Это – основная схема судебных разбирательств по невыплате суммы кредита.

Не выполнение кредитором обязательств по договору

По договору автокредитования обязательства имеет не только заемщик, но и кредитор.

Кредитор имеет следующие обязанности:

- сохранять банковскую тайну и личные данные клиента, не передавать их третьим лицам;

- предоставить сумму кредита при подписании договора кредитования;

- осуществлять ведение счетов клиента;

- принимать своевременно осуществленные платежи по кредиту и т.д.

Но на практике очень часто бывают случаи, когда именно банки нарушают условия заключенного договора кредитования. Ниже приведен один пример из практики.

Согласно клиент должен был внести ежемесячную сумму выплаты 4-ого числа каждого месяца. Клиент пошел в отделение банка в день выплаты и внес соответствующую сумму денег.

Сотрудник банка выдал ему за это квитанцию, подтверждающую факт осуществления выплаты. Но по каким-либо техническим причинам сумма выплаты не была осуществлена, и клиент попал в просрочку.

При этом банк не оповестил клиента о том, что его платеж был просрочен. О просрочке клиент узнал только в следующем месяце, когда хотел снова осуществить выплату по кредиту. За весь промежуток времени были насчитаны пени и штрафы.

Клиент подал исковое заявление в суд, которое было удовлетворено. Суд признал факт ненадлежащего выполнения обязанностей кредитора.

Это – далеко не единственный пример из практики, когда суд удовлетворяет иск заемщика.

Срок исковой давности

Законодательство тщательно регулирует вопросы, связанные с исковой давностью. В частности, согласно действующему законодательство общий срок исковой давности составляет 3 года.

Для дел, связанных с автокредитованием, также действует данный срок исковой давности.

На практике очень часто бывают случаи, когда банки предъявляют исковое заявление довольно поздно при условиях истекшего срока исковой давности.

Конечно, согласно общему правилу суд обязан принять подобное исковое заявление, но если заемщик укажет на истекший срок исковой давности, суд обязан отклонить исковое заявление банка.

В подобных случаях необходимо учитывать тот факт, что срок исковой давности начинает исчисляться с того момента, когда банк узнал о нарушениях своих прав и законных интересов, т.е. с момента первой просрочки.

На практике если срок исковой давности истек и заемщик предъявляет соответствующее ходатайство, то суд не удовлетворяет исковое заявление банка.

Из вышеуказанного можно сделать вывод о том, что судебные дела по автокредитованию имеют различный характер и различные основания.

Чем может грозить должнику суд с банком?

Некоторые заемщики банков попадают в ситуацию, когда по незнанию или от нежелания разбираться в сложных вопросах они перестают перечислять на свой счет обязательные выплаты по кредиту в надежде скорейшего исправления своего финансового положения или умышленно избегая выплат. Если выплаты не поступают в течение длительного времени, то банк не только начисляет клиенту штрафы, но и может прибегнуть к более радикальным методам - передать долг заемщика коллекторскому агентству или даже в суд. Суд с банком - дело нелегкое, особенно для тех клиентов, которые целенаправленно получали кредит с целью использовать полученные средства и не платить за займ. Давайте попробуем разобраться - что делать, если банк обратился в суд.

В каких случаях банк обращается в суд

Подаст ли банк в суд зависит не столько от суммы имеющейся задолженности, сколько от периода отсутствия выплат по кредиту. Как правило, в первую очередь с таким должником работает сотрудник банка, который звонит ему и пытается убедить в необходимости возобновления выплат. Если заемщик отказывается возобновить выплаты и не предоставляет никаких документов, подтверждающих собственную финансовую несостоятельность, или вовсе избегает контакта с банком, то здесь банку не остается ничего другого как прибегнуть к помощи третьей стороны - коллекторского агентства или суда.

Если заемщик контактен и у него имеется объективная причина, по которой он не вносит платежи за кредит, то многие банки могут предложить ему услугу реструктуризации кредита - изменения условия выплат по кредитному договору на приемлемые для заемщика, с учетом его изменившегося финансового положения.

Почему банку невыгодно обращение в суд

Если банк грозит подать в суд, то совсем не обязательно, что именно так банк и поступит. Судебное разбирательство невыгодно для банка по нескольким причинам:

- С момента начала дела в суде, банк вынужден будет приостановить начисление штрафов за невыплату ежемесячных взносов. Поэтому, как правило, банки не спешат подавать на должников в суд, а ждут, пока размер долга существенно увеличится и работу с клиентом проведет отдел по работе с проблемной задолженностью (будет совершена попытка убедить клиента начать выплаты).

- Даже если суд принимает решение в пользу банка (что случается примерно в 90% судебных разбирательств), то выплаты заемщика производятся на основании судебного исполнительного листа, которые предусматривает разделение суммы долга на большое количество платежей, которые в данный момент может выплачивать должник.

- Достаточно часто суд выносит решение в пользу банка, но обязует заемщика выплатить только сумму основного долга, без начисленных штрафов и пени.

- Судебное разбирательство означает для банка издержки за работу юриста. Если банк ориентируется на возвращение долгов по кредитам через суд, а не через коллекторское агентство, то вынужден содержать собственную юридическую службу.

Таким образом, вы видите, что обращение банка в суд означает серьезные затраты времени и ресурсов банковскими работниками (ведь вести дело будет юрист банка), поэтому до суда доводят дело далеко не все банки, а только те из них, которые имеют налаженную юридическую службу и достаточно сводных ресурсов.

Какие банки подают в суд: Банк Москвы, Сбербанк, Газпромбанк, Альфа-Банк, ВТБ 24, Райффайзенбанк, Хоум Кредит банк.

Стремятся не подавать в суд банки, ориентированные преимущественно на розничное кредитование и имеющие мощную службу по работе с проблемной задолженностью или активно сотрудничающие с коллекторскими агентствами.

Какие банки избегают судебных разбирательств: Русский Стандарт, ОТП Банк, Тинькофф банк.

Как выиграть суд с банком - правила поведения

Если банк обратился в суд, то заемщику остается выбрать одну из моделей поведения:

- Отказаться от участия в суде - такой вариант не рекомендован ни при каких обстоятельствах, так как тем самым заемщик демонстрирует свое нежелание идти на компромисс с банком и исполнять взятые на себя обязательства. Естественно, суд учитывает такую позицию при принятии решения по делу.

- Подготовиться к суду с банком и постараться максимально сократить размер выплат и обеспечить удобный график выплат по имеющейся задолженности, а в случае неправомерных действий со стороны банка попытаться выиграть судебное разбирательство.

Чтобы выиграть суд с банком или хотя бы минимализировать ущерб по результатам суда, заемщику нужно:

- Стремиться к максимально открытой позиции по отношению к банку. Вы можете по любому интересующему вас вопросу обращаться к сотрудникам кредитного учреждения, выдавшего вам кредит, получать консультацию у юриста банка, не скрываться от общения с представителями банка.

- Не будет лишним перед судом с банком получить консультацию у стороннего юриста.

- Если причиной невыплат стали объективные обстоятельства (сокращение на работе, снижение уровня заработной платы, серьезное заболевание, продолжительное лечение, призыв в армию, рождение ребенка и т.д.), то нужно подготовить подтверждающие этот факт документы. Это может быть выписка из больничной карты, справка об увольнении из отдела кадров или из бухгалтерии о сокращении зарплаты, справка из военкомата, свидетельство о рождении ребенка.

- Подготовить документы, подтверждающие совершенные по кредиту выплаты - квитанции и чеки об оплате. Тем самым вы сможете продемонстрировать на суде с банком, что в принципе не уклонялись от выплат, но не смогли их продолжить по определенным причинам.

- Если вы обращались в банк с заявлением о реструктуризации кредита и банк вам отказал, то желательно предоставить копию вашего заявления в банк.

- В случае уменьшения дохода (снижения уровня заработной платы), обязательно обратитесь к статье 451 Гражданского Кодекса, обосновывающей невозможность выполнять взятые на себя обязательства в связи с изменившимися финансовыми обстоятельствами (и вот здесь очень кстати будут копии ваших заявлений о реструктуризации кредита или заявлений в другие банки с просьбой о рефинансировании).

Мы ни в коем случае не рекомендуем вам брать в банке кредит и не выплачивать его, не имея на то объективных причин (увольнение, болезнь и т.п.). Выиграть суд с банком в таком случае не получится, суд однозначно занимает в таких ситуациях сторону банка.